الشموع اليابانية

المحتويات:

- ما هو تحليل الشموع البيانية؟

- ما هي أنماط الشموع البيانية؟

- استراتيجيات التداول باستخدام تحليل الشموع

- إيجابيات وسلبيات تحليل الشموع

- الشموع اليابانية PDF

تحليل الشموع اليابانية

يتفق العديد من المتداولين ذوي الخبرة أن السعر نفسه هو أفضل مؤشر.

من جهة يحتوي المخطط على جميع المعلومات الأكثر أهمية حول التغيرات في أسعار الأصول, ومن جهة أخرى هي معلومات موضعية قدر الإمكان لا يشوبها تصفيات أو صيغ إضافية.

لكن ما مدى دقة إجراء تحليل جدول الأسعار؟

وكيفية الحصول على معلومات حول الحركة المستقبلية في سوق الفوركس Forex Market في حال وجود بيانات حول تغيرات حدثت بالفعل؟, في هذا سوف تساعد طريقة الشموع اليابانية.

ابدأ التداول اليوم مع AvaTrade وتمتع بامتيازات الوسيط الحائز على جوائز عديدة وعالمية!

تحليل الشموع اليابانية: ما هو وكيف يمكن إجرائه

الشموع اليابانية – هي نوع من الرسوم البيانية التي ربما كان يستخدمها التجار الشرقيين في العصور الوسطى من أجل تتبع التغيرات في أسعار الأرز.

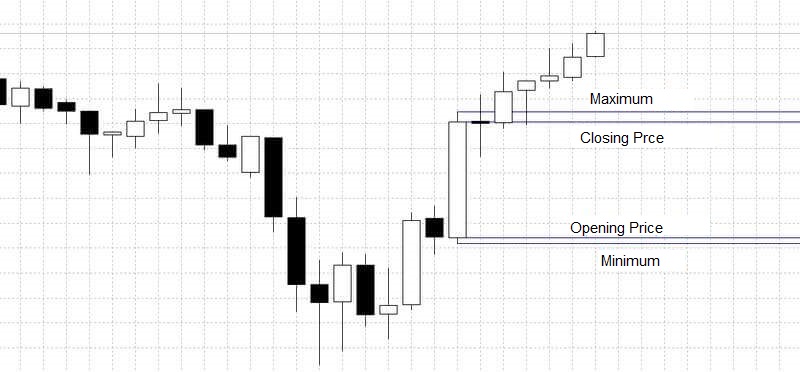

على النقيض من الرسم البياني الأوربي المعتاد، تعطي الشموع اليابانية معلومات أوفر حول حركة الأسعار: معلمات عمليات افتتاح واختتام الصفقات وكذلك الحد الأدنى والحد الأقصى للأسعار في إطار زمني محدد.

كقاعدة عامة، إذا كانت الأسعار تتجه للإرتفاع خلال تكوين الشمعة، يتحول جسم الشمعة إلي اللون الأبيض أو يترك فارغا.

وإذا انخفضت الأسعار يظلل الجسم باللون الأسود أو أي لون أخر، وإن كانت الشموع المتزايدة في هذا الرسم البياني لها لون الخلفية

وبهذا يسمح تحليل الشمعة اليابانية للتاجر أن يفهم كيف تغيرت الأسعار خلال فترة زمنية معينة.

معايير الانخفاضات والارتفاعات تمثل مجموعة كاملة من تقلبات الشمعة وتشير إلي تغيرات حقيقة في العملات أو أسعار أصول أخرى.

ويكتسب هذا الأمر أهمية خاصة في الرسوم البيانية على المدى طويل الأجل، حيث التغيرات في تداولات اليوم يتم عرضها جميعا في وقت الإغلاق.

تحليل السوق بنمط الشموع اليابانية

كل شمعة تعطي المتداول معلومات معينة.

على سبيل المثال:

يشير الظل الطويل إلى حركة قوية في الاتجاه الذي تم توجيه إليه.

لكن بعد أن قامت مجموعة من المتداولين بإعادة توجيه الحركة إلي الجانب الأخر، يمكن اعتبار هذا بمثابة إشارة لتغير الاتجاه، والصفقات المفتوحة في الاتجاه المعاكس حيث يشير الظل.

ابدأ التداول اليوم مع AvaTrade وتمتع بامتيازات الوسيط الحائز على جوائز عديدة وعالمية!

ومع ذلك أكثر الإشارات فاعلية تعطى من قبل الشموع.

وهذه بعض النماذج التي يمكن تشكيلها من قبل واحدة أو مجموعة كاملة من الشموع.

تنقسم هذه الأنماط إلي مجموعات يشير بعضها إلي إمكانية حدوث انعكاس في الاتجاه، بينما يشير آخرون إلي استمراره.

أنماط الانعكاس

ويطلق على الانعكاس بعد حدوثه اسم النموذج حيث بعد تشكيل السعر من المرجح أن يعكس اتجاهه.

وأكثر النماذج شعبية هي الامتصاص (الصاعد الهابط) والقضبان الداخلية وقضبان بين (المطرقة، الدوجي)

نموذج الامتصاص الصحيح يتشكل بعد حركة قوية، عندما تكون الشمعة الأخيرة تكونت في الاتجاه المعاكس (شمعة صاعدة بعد اتجاه هبوطي، أو شمعة هابطة بعد اتجاه صعودي).

في هذه الحالة الشمعة الأخيرة يجب أن تكون اكبر من سابقتها، وبالتالي يمتص الجسم تمام الجسم قبل الأخير، أما الظلال تكون لتغطية الصورة الظلية للشريط السابق.

في الرسم البياني هذا النموذج يعني أن الاتجاه السابق ضعيف (وهذا يتضح من خلال صغر حجم الشمعة الأخيرة التي شكلت نحو هذا الاتجاه).

في نفس الوقت الشمعة الحديثة القوية اصطفت في اتجاه معاكس، هذا يدل على أن التجار مهمتين في الاتجاه المعاكس، وتراكمت فيه قوة على استعداد لدفع الثمن كذلك.

وإذا كان السعر يذهب في الاتجاه الذي يشير إلي امتصاص شريط على الشمعة القادمة فسيكون من المنطقي فتح الصفقات في هذا الاتجاه.

التالي هو النموذج المشهور القضبان الداخلية وعلى الرسم البياني هذا النموذج يشبه الامتصاص العكسي.

ويتكون أيضا من اثنين من الشموع، ومع ذلك فإن شريط الإشارة الأخير يتداخل تماما مع الصورة الظلية السابقة.

قد يبدو الشريط الصغير في ظل الشريط السابق الكبير يتحدث عن ضعف مقاومة التيار السائد.

لكن في الواقع يعتمد كل شيء على المكان الذي سيذهب إليه السعر بعد تشكيل النموذج.

ويكون لدى المتداول الوقت الكافي لتحديد إذا ما كان السعر سيكسر الصورة الظلية للشمعة الكبيرة أم أن الحركة سوف تستمر كما كانت من قبل.

وإذا كان هناك انهيار في الاتجاه الذي يشير إلي الشريط الداخلي سيكون من المنطقي فتح الصفقات.

خلاف ذلك يعتبر هذا النموذج غير مكون ويتم تخطي الإشارة ببساطة.

ونموذج أخر شهير هو قضبان بين.

وحصل هذا النموذج على اسمه من قصة بينوكيو الخرافية التي كان لها انف طويل.

والشموع الذي تنتمي لهذه الفئة لها ظل طويل.

ويسمي شريط بين الثور أو المطرقة (مرة أخرى بسبب الشكل المميز)، والذي لديه ظل طويل إلي الأسفل أو جسم ابيض (فارغ) صغير، وشريط بين الدب أو دوجي (الأعلى) والذي لديه ظل طويل يشير إلي الأعلى واسود (ملون) صغير.

ابدأ التداول اليوم مع AvaTrade وتمتع بامتيازات الوسيط الحائز على جوائز عديدة وعالمية!

وتوجد شرائط بين في نهاية الاتجاه.

وهي تبلغ المتداول بأن مجموعة من التجار تهيمن على السوق حتى ذلك الحين.

وقدمت الدفعة الأخيرة لمواصلة التحرك في اتجاه معين لكن قوتهم ليست كافية.

ويرتد السعر مرة أخرى (ويتضح ذلك من خلال صاحب الظل الطويل).

وبعد تشكيل مثل هذه الشمعة سيكون من المنطقي فتح الصفقات في الاتجاه المعاكس لتلك المشار إليها بواسطة الظل (أي في عكس الاتجاه السابق).

نماذج الاتجاه المستمر

إن نماذج الاتجاه المستمر ليست بنفس شعبية نماذج الانعكاس، لأن معظم المتداولين يفضلون السيطرة على الاتجاه في بدايته، ومع ذلك هناك العديد من النماذج المثيرة للاهتمام على الأقل هي قادرة على تحذير المتداول من أن الدخول في هذا الاتجاه الأن ليست بالفكرة الجيدة.

النموذج الأكثر شعبية هو الشموع الثلاثة وهو يعمل مع الاتجاهين الصاعد والهابط.

وكما هو واضح من الاسم يتكون من ثلاث شموع صغيرة مرتبة واحدة تلو الأخرى ضد التيار الرئيسي يكمل وجهة شريط كبير واحد يوجه في الاتجاه السابق (ضد اتجاه الشموع الثلاثة السابقة) ويصحح التعويض.

النموذج التالي يطلق عليه “المواجهة” وهو نفس قضبان بين لكن لا يقع في نهاية الاتجاه لكن في الوسط,.

العامل الرئيس هو اتجاه ظل شريط بين.

وإذا تم تشكيل شمعة مع ظل هابط طويل وجسم صاعد بسيط فهذا يعني الدببة يحاولون دفع سعر السهم إلي الأسفل.

لكن الثيران فازوا في المواجهة والاتجاه السائد مستمر.

يعطي كل نموذج من الشموع بحد ذاته إشارة معينة لفتح صفقة، ومع ذلك من اجل التداول بشكل أكثر فاعلية فمن المستحسن استخدام نظام تداول فيه إشارات من أنماط شموع مؤكدة أو تم تصنيفها عن طريق الأدوات الأخرى.

إستراتيجية التداول المكافئ МА + باستخدام تحليل الشموع اليابانية

في إستراتجية التداول تلك بالإضافة إلي أنماط الشموع يتم استخدام مؤشرات المتوسط المتحرك مع فترة 50 و Parabolic SAR , والصفقات يتم فتحها فقط عندما يتم تأكيد الإشارة من قبل جميع عناصر نظام التداول

ابدأ التداول اليوم مع AvaTrade وتمتع بامتيازات الوسيط الحائز على جوائز عديدة وعالمية!

يتم فتح معاملات الشراء وفقًا للشروط التالية:

- شكل نمط انعكاس في اتجاه هابط, أو نمط مستمر تصاعدي

- وضع علامة مكافئ تحت السعر

- الرسم البياني يتقاطع مع المتوسط المتحرك من أسفل إلي أعلى

صفقة شراء إستراتيجية متكاملة

معاملات البيع المفتوح في وضع المرآة

يستخدم المكافئ أيضا لتحديد إيقاف الخسارة، والذي ينصح يسحب السعر للخروج تدريجيا إلي التعادل، يمكنك أيضا تعين جني الأرباح بنسبة 3:1 حتى تتوقف

إستراتيجية التداول العالمي مناسبة ليس فقط لتداول أزواج عملات الفوركس، لكن أيضا المعادن والعقود مقابل الفروق على أسهم الأسواق المالية وحتى العملات الرقمية، ومع ذلك من اجل زيادة الكفاءة فمن المستحسن أن نختار الأصول السائلة.

مزايا وعيوب التداول على تحليل الشموع اليابانية

تحليل الشموع في حد ذاته محل تقدير أولا وقبل كل شيء بسبب تنوعها.

والشموع ليست مؤشر لكنها نوع من الرسم البياني طريقة لعرض حركة الأسعار.

وعندما تتفقد أدوات التحليل الفني الأخرى لأهميتها سوف يتعرض المتداولين للخسارة.

وأنماط تحليل الشموع على الرغم من أنها تخضع للتغيرات الصغيرة إلا أنها لا تزال تعمل.

ومع ذلك من اجل التعرف على تلك التغيرات في وقتها، تحتاج بعض الخبرة حتى تكون قادر على استخدام تلك النماذج مثل غيرها من استراتجيات التداول الآلي.

ومن غير المرجح أن يكون التداول مناسب للمبتدئتين, وبالتأكيد لن تبدأ على الفور التداول على الشموع مقابل مال حقيقي.

ابدأ التداول اليوم مع AvaTrade وتمتع بامتيازات الوسيط الحائز على جوائز عديدة وعالمية!

وبالإضافة إلى أن أنماط الشموع واضحة حقا وليست نادرة، ونتيجة لذلك يختار المتداول إما فتح صفقة على إشارة مثيرة للجدل ويخاطر بالإغلاق باللون الأحمر، أو يحاول توقع نمطا مثاليا ويجلس أيام وأسابيع دون معاملات، وبالتالي بلا ربح.

وتنطوي التجارة في الأسواق المالية على مستوى عالي من المخاطرة برأس المال، ومن أجل تقليل المخاطر يوصى بإتباع قواعد إدارة الأموال بشكل صحيح وتثبيت إيقاف الخسارة، وجميع القرارات التي يتخذها المتداول عند العمل في الفوركس هي مسئوليته الشخصية.

قراءة حول الشموع اليابانية PDF

لتتعلم المزيد حول الشموع اليابانية والإستراتيجيات المتقدمة في تداول العملات والأسهم، يمكنك تحميل وقراءة الكتاب الإلكتروني من هنا بنسخة الـ PDF لتبسيط أصعب المصطلحات التي قد تواجهك